談到財務分配時,您可能聽過理財金三角或是631法則,而631法則的比例是根據什麼而來?又真的適合我們嗎?今天會從三個面向What、Why、How來討論631法則以及如何找到適合自己的財務分配比例。

文章目錄

一、什麼是631法則?

二、631法則真的適合我嗎?

三、如何找到適合自己的財務比例?

1.了解自己的「目標」

2.了解「現況」

3.根據目標與現況,願意做什麼「調整」

四、總結

一、什麼是631法則?

財務分配631法則,是源自於美國經濟學家們發表的年收入6:3:1分配比例,而後衍生為理財金三角:60%為生活開銷、30%為儲蓄和投資理財、10%為風險管理,而會是這樣的比例是有跡可循的,攸關於現在的生活開銷與未來退休的所得替代率。

註:所得替代率:退休後平均每月可支配金額 / 退休當時的每月薪資。

舉例來說(詳下列圖表):假設Miss. Lin從25歲開始工作,至60歲退休,平均餘命活到85歲,Miss. Lin年收入平均為100萬台幣,生活費60萬,若每年可存下30萬,先不考慮通貨膨脹與投資報酬率,工作35年,60歲退休時可存下1,050萬台幣;退休年長有25年,平均退休生活費將有42萬台幣,換算約7成的所得替代率。這樣的財務分配比例剛好符合631法則。

二、631法則真的適合我嗎?

我認為這是一個通則,但不一定適用於每一個人,因為每個人的生活品質要求不同,金錢的使用方式也不同,未來的生活目標也因人而異。

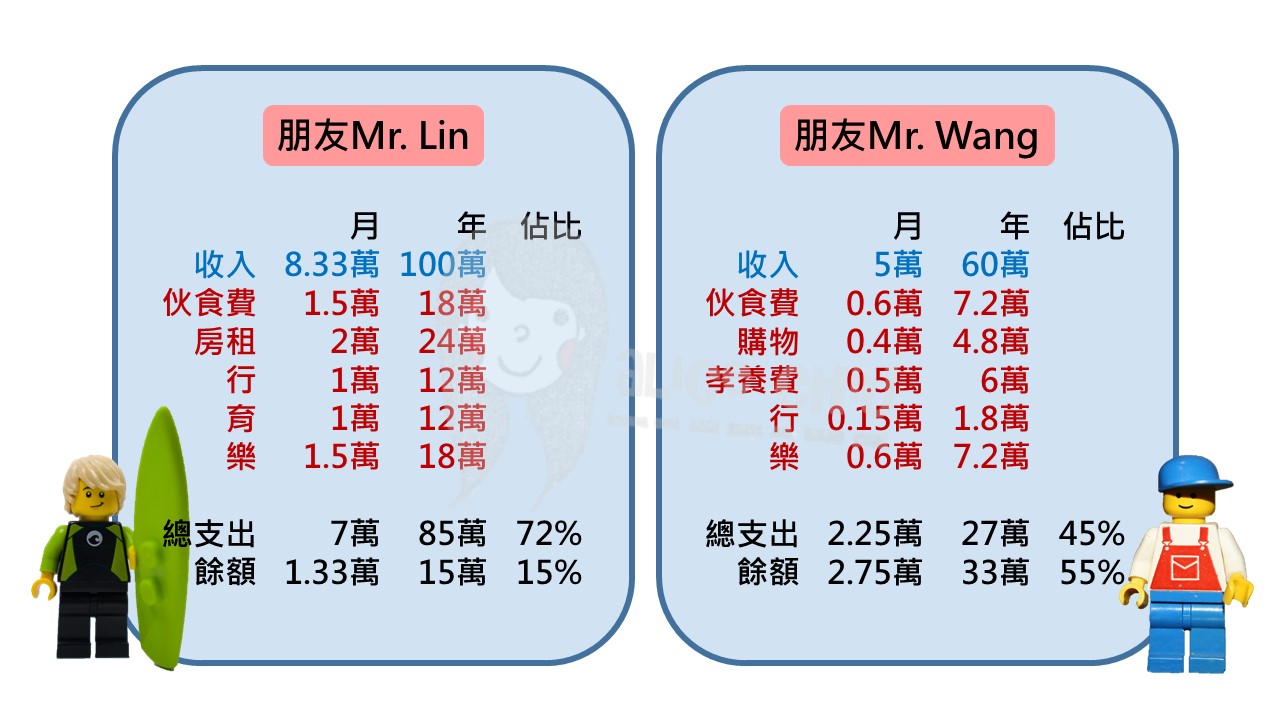

我的朋友Mr. Lin,現年30歲,年收入100萬台幣,對於現在的生活品質要求高,伙食費每月1.5萬,租房於內湖,房租每個月2萬,有一台汽車基本花費約1萬,自我進修約1萬,旅遊費預留1萬,加總後,每月基本開銷至少7.5萬元,生活開銷大約佔年收入的85%,每月理財金額小於30%。

而另一個朋友Mr. Wang,現年28歲,年收入為60萬台幣,伙食費約6,000元,購物4,000元,住家裡,孝養費5,000元,交通費約1,500元,預留的旅遊費約6,000元,加總後,每月基本開銷約2.25萬,生活開銷大約佔年收入的45%,每月理財金額超過年收入30%以上。

上述兩個朋友的生活理財方式有所謂的對錯嗎?我覺得沒有,如果我們能夠在風險管理做好後,每個人自己現在與未來的生活品質達到平衡,自己過得開心自在,那麼不管是631法則、541、甚至是像《有錢人想的跟你不一樣》一書裡所提到的,六個帳戶理財法,我認為只要是適合自己,並且持續執行,都是很好的理財方式。

財務比例分配的重點在於,未來我們期望的目標是否能夠如期達成,現在與未來能做多少的取捨以達到平衡。

三、如何找到適合自己的財務比例?

1.了解自己的「目標」

我覺得這是三個步驟裡最難的,我們可能不是很清楚自己要的是到底什麼,甚至為何而要;反而看著其他人結婚、有房、有車、物質享受,而也被社會既有觀念所迷失或是包袱住,但這些真的是最重要的嗎?這個問題從來就不是是非題或是選擇題,也許就像是考試卷上的簡答題一樣吧!沒有所謂的正確答案。

了解自己,並找到滿足自己內心的那件事(目標),只能靠自己去尋找了!就算沒有找到也沒有關係,讓自己過得開心就好啦!

2.了解「現況」

所謂的現況,即個人及家庭財務報表。如果第一個步驟,能夠將目標數字量化,而我們的目標是否能夠如期達成,從兩張表可以簡單看得出來:收入支出與資產負債表。

A收入支出表:從這張表可以看得出我現在的生活品質,也可以初步了解自己的財務比例,生活開銷、儲蓄和投資理財、風險管理。是每個月現金流量的概念。

B資產負債表:代表我過去累積下來的成果,如果我們的習慣與過去一樣沒有改變,資產負債表也可以大致看得出未來淨資產的成長。是資產存量的概念。

所以我們的收入支出與資產負債表,攸關著未來目標的達成率,如同知己知彼,百戰百勝。

註:淨資產=資產-負債。

3.根據目標與現況,願意做什麼「調整」

了解自己的現況後,不代表我的目標就能夠如期達成。愛因斯坦有句名言:「什麼叫瘋子,就是重複做同樣的事情還期待會出現不同的結果。」

Insanity: doing the same thing over and over again and expecting different results.

-Albert Einstein

對於現在與未來的生活品質,兩邊勢必會有一些取捨,就像翹翹板一樣,我可以選擇享受當下、及時行樂,也可以選擇為未來多準備一些,或是取得一個平衡,因為每一個未來都會成為那個時候的當下。

這裡所提的「調整」包括增加收入、降低支出、降低目標……等方法,這個要視每個人願意取捨,或不願意取捨的是什麼,再訂定下一步計畫,而最後才會是訂定「理財計畫」與「執行」。

四、總結

631法則是個通則,不一定是用於每一個人,了解自己的「想要」、「收支與資產負債表」,會比631法則來的重要,更重要的是,「我們每天是不是能享受當下、過得開心呢?」

以上,都是我真實執行在財務規劃上的觀念,您是否也有不錯的想法與我們分享呢?了解自己和家庭成員的價值觀與目標,再訂定適合自己的規劃,讓我們一起達成財務目標。如果想進一步了解,歡迎留言跟alice說:jolie1177@gmail.com

回覆刪除寫的真好,感謝分享

謝謝回饋~

刪除

回覆刪除寫的真好,感謝分享